Survivorship Bias dalam Investasi Saham

Beberapa hari lalu, penulis sedang membuka youtube dan menemukan sebuah video yang mengatakan kalau anda dapat dengan mudah menggandakan uang anda dalam periode 5 tahun (2016-2020), yaitu dengan berinvestasi pada perusahaan seperti BBCA, BBRI, dan EKAD. Namun, sang content creator tersebut tidak menunjukan sisi lain dari investasi, yaitu bila saja kita sebagai investor menginvestasikan dana kita pada ASII atau GGRM yang merupakan perusahaan wonderful yang juga ramai dibicarakan pada saat itu, namun sayangnya bisa dibilang harganya stagnan, atau malah drop banyak pada kasus GGRM.

Sayangnya, sekarang adalah saat dimana penulis akan mengkritisi kampanye Yuk Nabung Saham yang sangat ramai dipraktekan beberapa tahun ini. Meski niatnya sangatlah baik, dan berhasil meningkatkan financial literacy masyarakat banyak, namun seringkali masyarakat lupa kalau performa masa lalu tidak menjamin performa serupa dimasa depan. Perusahaan yang dipilih untuk nabung saham, secara sengaja adalah perusahaan dengan kenaikan tinggi dalam 5 tahun terakhir (agar data terlihat cantik), dan mengabaikan investor yang saat ini nyangkut di emiten konstruksi, properti, dan rokok yang 5 tahun lalu juga merupakan primadona dengan performa wonderful dan prospek cerah (tadinya dipikir cerah).

Di sinilah kita bertemu dengan istilah "Survivorship Bias", yang sesuai dengan namanya berarti suatu kecondongan untuk memberikan perhatian lebih pada big winners, tanpa mempertimbangkan fakta bahwa juga terdapat losers dalam kategori tersebut. Sebagai contoh, kita seringkali melihat kalau terdapat banyak college dropout yang sukses menjadi Billionaire, tanpa memperhatikan kalau 99,99% dari dropout lainnya gagal dan mengalami kesulitan finansial. Hal yang sama berlaku di investasi, dimana kita sebagai investor harus cerdik melihat gambaran yang lebih besar.

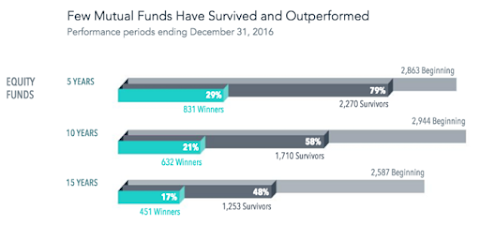

Yang pertama, terkait reksadana saham. Dengan mempertimbangkan IHSG yang cenderung stagnan (Return IHSG 0%) dalam 3 tahun terakhir, dan membandingkan data dengan kinerja reksadana saham pada periode yang sama, didapati 23 dari 195 reksadana berhasil membukukan kinerja diatas 0%, dimana fakta ini berarti hanya 12% reksadana saham berhasil beat the index, sedangkan 88% lainnya membukukan kinerja negatif. Namun, kita sebagai investor harus ingat dengan survivorship bias, dimana sebenarnya ada beberapa reksadana yang sudah ditutup karena kinerja buruk sehingga bisa saja aslinya ada lebih dari 90% reksadana saham yang membukukan kinerja negatif. Tentu fakta ini membuat kita sebagai investor meragukan kredibilitas para fund manager bukan? Penulis sendiri akan membahas mengapa mayoritas reksadana underperform di artikel lain, namun singkatnya ini karena fee yang berlebihan, bahkan ada juga reksadana seperti Sucorinvest Equity Fund dengan Expense Ratio 4,8%, sungguh mengejutkan bukan?

Persentase reksadana survivors dan winners di US

Kelemahan dari nabung saham adalah pemilihan perusahaan, yang umumnya telah naik secara signifikan dalam 5 tahun terakhir, sehingga valuasi dari saham tersebut cenderung sudah terlanjur overpriced, dan akan berat untuk naik lagi. Remember, price is what you pay, value is what you get. Saat ini, BBCA, BBRI, UNVR sudah kelewat mahal dari segi valuasinya, dimana perusahaan harus membukukan kenaikan laba konsisten yang dignifikan untuk dapat menjustified valuasi tersebut. Bila performa tidak sebagus ekspektasi, sayangnya harga sahamnya akan sideways saja, atau bahkan mengalami penurunan. Dikarenakannya, penulis sendiri lebih suka dengan konsep Value Investing, dimana kita menghitung harga wajar suatu perusahaan, dan membandingkan dengan harga saham perusahaan tersebut dengan tujuan mencari bargain deal.

Namun, bila anda tidak ingin pusing melakukan analisa dan mempelajarai laporan keuangan perusahaan, maka penulis dapat menawarkan 2 solusi yang sebenarnya bagus juga. Yang pertama adalah ULTJ dan SIDO, yang keduanya merupakan perusahaan consumer yang merupakan market leader di bidangnya. Meski valuasinya tidak murah, namun perusahaan masih dalam fase growth dan bisa dikatakan kinerja pertumbuhannya fantastis. Alternatif lain adalah BBNI, yang merupakan bank buku 4 dengan valuasi bersahabat. Yang kedua adalah dengan investasi di reksadana indeks IDX 30 dengan fee rendah, dimana anda tidak perlu pusing dan ini merupakan opsi lebih baik dibanding berinvestasi pada reksadana saham yang ternyata 90% diantaranya mengecewakan hati dan tabungan kita. Sekian untuk hari ini, semoga bermanfaat.

Salam cuan,

Filbert

.jpeg)

.jpeg)

Comments

Post a Comment